ЧТО ТАКОЕ ФАКТОРИНГ?

ЧТО ТАКОЕ ФАКТОРИНГ?

ФАКТОРИНГ представляет собой финансирование поставщика в обмен на уступку денежного требования к покупателю за отгруженные товары или оказанные услуги в пользу Банка.

По договору факторинга, поставщик, отгрузив товары или оказав услуги на условиях отсрочки платежа, получает денежные средства от Банка до наступления срока платежа от покупателя.

Факторинг является идеальной формой краткосрочного финансирования, ориентированного на широкий спектр как производственных и торговых компаний, так и компаний занятых в сфере услуг независимо от их формы собственности.

Использование факторинга наиболее эффективно для небольших, и средних предприятий, расширяющих объемы продаж или выходящих на новые рынки, испытывающих недостаток денежных средств из-за несвоевременности поступления платежей от дебиторов, наличия чрезмерных запасов, трудностей в организации производственного процесса.

При использовании схемы факторинга Продавцу товаров нет необходимости мобилизовать денежные ресурсы на определенную дату для погашения задолженности перед Банком - погашение задолженностей происходит при поступлении денежных средств Банку от третьего лица - Покупателя товаров. Также нет необходимости предоставлять Банку материальное обеспечение (в виде недвижимости, товаров, ценных бумаг и прочих материальных активов), поскольку у Банка уже есть переданное Продавцом товара право на получение денежных средств с Должника. В целях минимизации своих рисков Банк оставляет за собой право востребовать задолженность с Клиента в случае нарушений условий оплаты денежных требований Должниками.

ПРИВЛЕКАТЕЛЬНОСТЬ ФАКТОРИНГОВЫХ ОПЕРАЦИЙ

ДЛЯ ПОСТАВЩИКОВ:

-

Возможность получения денежных средств сразу после поставки товара (до 90%)

-

Ускорение оборачиваемости оборотных средств

-

Возможность значительно увеличить товарный оборот за счет покупателей, не готовых работать на условиях оплаты по факту

-

Оперативно менять условия поставок, имея в наличии достаточное количество оборотных средств

-

Обеспечение конкурентоспособности в связи с возможностью увеличения объема закупок и поддержания достаточности ассортимента товаров

-

Увеличение количества покупателей

-

Финансирование производится без залога

-

Погашение осуществляется Покупателем (нет необходимости в срочной мобилизации ресурсов + деньги не отвлекаются на погашение кредитов, а идут на оплату поставщикам)

-

Улучшение показателей публичной финансовой отчетности (оборачиваемость дебиторской задолженности, оборачиваемость кредиторской задолженности, финансовая независимость, текущая ликвидность);

-

Получение льготных условий на покупку товаров у своих Поставщиков за счет улучшения финансовой дисциплины и тем самым повышение конкурентоспособности на занимаемом сегменте рынка

ДЛЯ ПОКУПАТЕЛЕЙ:

-

Получение товарного кредита (отсрочка платежа)

-

Увеличение объема закупок в связи с получением более льготных условий оплаты

-

Эффективное использование оборотных средств в связи с предоставлением отсрочки оплаты товаров (работ, услуг)

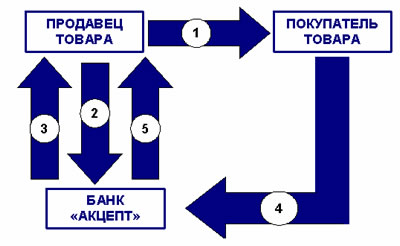

СХЕМА КЛАССИЧЕСКОГО ФАКТОРИНГА

1. Поставка товара на условиях отсрочки платежа.

2. Уступка права требования долга по поставке банку, передача товарораспорядительных документов в банк.

3. Выплата досрочного платежа сразу после поставки.

4. Оплата за поставленный товар.

5. Выплата остатка средств за минусом комиссии.

ОТЛИЧИТЕЛЬНЫЕ ОСОБЕННОСТИ ФАКТОРИНГА:

-

не требуется оформление залога и не производятся связанные с этим затраты (на оформление залога, страхование и т.д.);

-

рост объема финансирования происходит вместе с ростом объема продаж;

-

не отвлекаются средства из оборота для погашения финансирования (погашение осуществляется денежными средствами, поступающими от дебиторов);

-

для получения финансирования достаточно предоставить в БАНК товарораспорядительные документы;

-

обслуживание производится бессрочно;

-

финансирование происходит независимо от объемов полученных кредитов;

-

предъявляются менее жесткие требования к финансовому состоянию поставщика