Обзор Центра макроэкономического анализа Альфа-Банка: Платежный баланс России. Шансов на укрепление рубля меньше, чем казалось.

Структура платежного баланса России за 2020 г. указывает на то, что шансы на укрепление курса рубля не выглядят значительными. Несырьевые доходы не менялись последние три года, находясь на уровне $181 млрд, и хотя Россия продолжает наращивать экспорт пшеницы, перспективы экспорта других товаров - например, угля - выглядят уязвимыми; импорт товаров снизился всего на 6% г/г в 2020 г., и будет расти в этом году на фоне восстановления экономики; дополнительный спрос на валюту в размере $20 млрд может появиться в момент открытия международных границ, а политические протесты могут ускорить процесс снятия ограничений на поездки. Что касается финансовых потоков, Минфин вернулся к бюджетному правилу, и мы ожидаем, что он купит около $20 млрд в 2021 г.; приток иностранного капитала маловероятен, так как санкционные опасения сейчас усугубляются политическими рисками. Мы сохраняем наш прогноз по курсу рубля к доллару на уровне 75 руб./$ на конец 2021 г., однако предполагаем, что может быть несколько эпизодов отклонения курса к более слабым уровням: (1) в феврале, учитывая протестную активность и возможные санкции по отношению к РФ, (2) в начале лета, когда может вернуться спрос на валюту в связи с международными поездками; и (3) в 4К21, если мировые рынки начнут опасаться ужесточения монетарной политики в США.

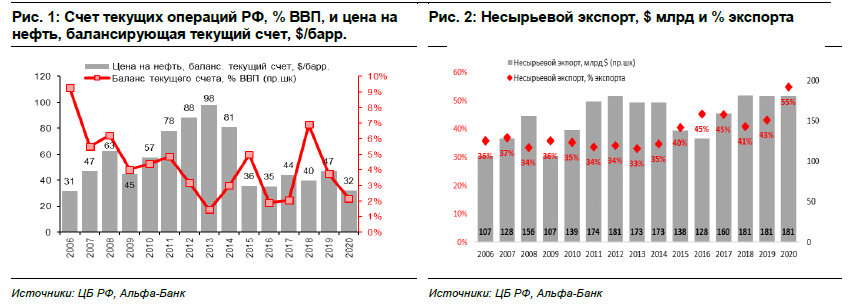

Профицит российского счета текущих операций составил $32,5 млрд в 2020 г., или 2,2% ВВП: Несмотря на сильное снижение цен на нефть, средний уровень которых в 2020 г. составлял $42/барр. (Ural), России удавалось сохранять счет текущих операций профицитным все 4 квартала прошлого года. По итогам 2020 г. профицит счета составил около 2,2% ВВП, что соответствует предыдущим периодам низких цен на нефть, а именно 2013 г. и 2016-2017 гг. (см Рис 1). Цена на нефть, балансирующая текущий счет, составила $32/барр. в прошлом году, то есть оказалась близка к минимальному уровню с 2006 г., указывая на высокую степень устойчивости внешней позиции России.

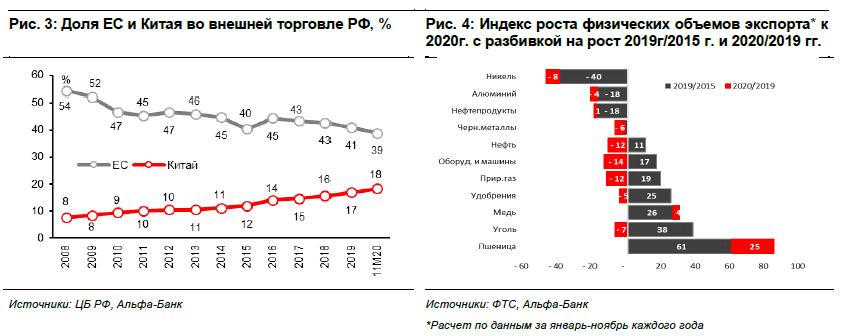

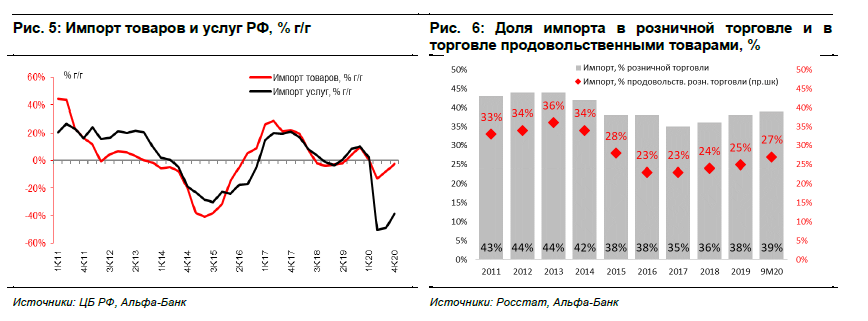

Несырьевые доходы сохраняются на устойчивом уровне $181 млрд последние три года: Учитывая что Россия недополучила $90 млрд сырьевых доходов в 2020 г. в сравнении с 2019 г. в результате снижения цены на нефть (изменение цен на нефть на $1/барр. в год в среднем дает изменение годовых сырьевых экспортных доходов на $4 млрд), а текущий счет снизился всего на $32 млрд г/г, интересно проанализировать, каковы были компенсаторные факторы. Несырьевые доходы страны составили $181 млрд в 2020 г., не изменившись с 2018-2019 гг. (см Рис. 2). На эту цифру можно посмотреть с позитивной точки зрения: она свидетельствует о том, что Россия избежала негативных последствий снижения мирового спроса, и это может служить подтверждением того, что она выиграла от увеличения торговли с Китаем, экономика которого была одной из немногих в мире, показавших рост в 2020 г. – на долю Китая пришлось около 18% внешнеторгового оборота РФ за 11М20г. (см Рис. 3). Россия прикладывает большие усилия по продвижению своего ненефтяного экспорта, однако это непростая задача. Повышение экспорта пшеницы – главная история успеха России: его физические объемы выросли на 86% с 2015 г., из которых 25 п. п. пришлось на рост в 2020 г. (см Рис 4). Однако перспективы экспорта угля, занимающего второе место по объемам прироста с 2015 г., сейчас весьма туманны, а экспорт машин и оборудования с 2015 г. вырос всего на 3%. Иными словами, российский экспорт пока еще очень сильно сфокусирован на сырье, в том числе на металлах, и изменить эту парадигму сложно. В 2020 г. рост экспорта пшеницы был единственным драйвером несырьевого экспорта, однако в денежном выражении годовой доход от экспорта пшеницы составит всего $8 млрд, включая дополнительные денежные доходы от экспорта этого товара в 2020 г. на уровне около $1-1,5 млрд., что недостаточно, чтобы обеспечить снижение зависимости от нефти.

Импорт товаров снизился всего на 6% г/г в 2020, импортозамещения не произошло: Удивительно, но снижение импорта товаров оказало очень незначительную поддержку российскому торговому балансу и, следовательно, текущему счету в прошлом году. Он снизился всего на 6% за 2020 г., или на $15 млрд, в том числе всего на 3% г/г в 4К20 (см Рис 5). Этот результат заслуживает нескольких комментариев. Во-первых, эта цифра подтверждает, что снижение экономики не было столь сильным, как ожидалось изначально. Во-вторых, она указывает на то, что импортозамещение не играло важной роли как фактор подстройки экономики к кризису 2020 г. – в структуре ВВП доля импорта товаров, возможно, даже выросла с 15% в 2019 г. до 16% в 2020 г. По данным Росстата за 9М20г., доля импорта оставалась на уровне 39% в совокупном обороте розничной торговли, в том числе на уровне 27% в продовольственном потреблении (см Рис. 6). Это график указывает на то, что несмотря на факт некоторого импортозамещения после российских антисанкций 2014 г., особенно в продовольственном сегменте, в последние годы доля импорта в конечном потреблении восстанавливалась.

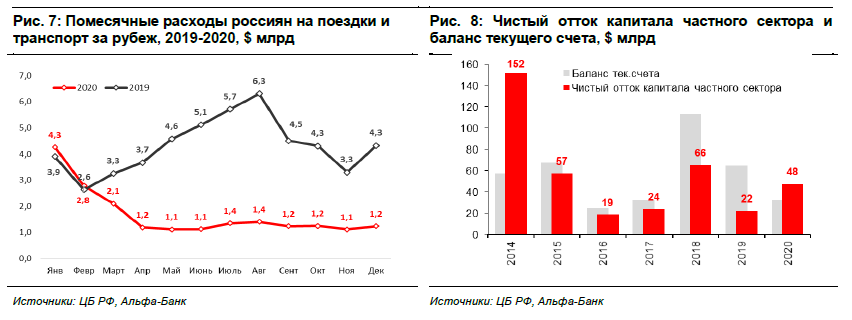

В результате сокращения расходов на зарубежные поездки российский текущий счет подучил поддержку в размере $30 млрд в 2020 г.: Главный фактор коррекции текущего счета в 2020 связан с сильным улучшением баланса услуг – его дефицит сократился с $37 млрд в 2019 г. до $18 млрд в 2020 г., отражая снижение импорта услуг на $36 млрд, включая снижение расходов на поездки и транспорт на $30 млрд. Помесячные расходы на международные поездки оставались на уровне $1 млрд в месяц в 2П20 против $4 млрд в 2019 г. (см Рис. 7). Это помогло перенаправить порядка 2% ВВП в пользу российского потребления в 2020 г. и стало важным фактором кризисной перенастройки экономики.

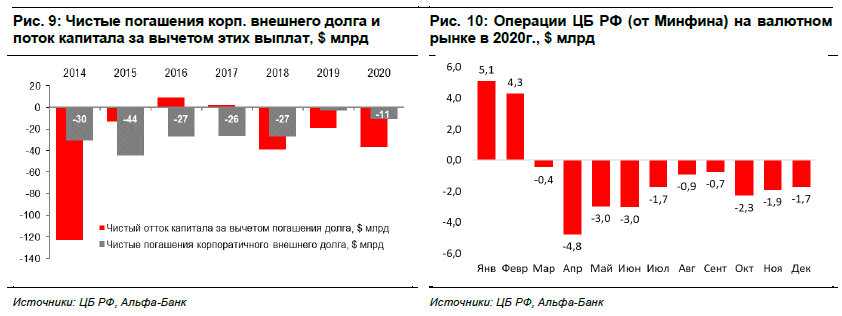

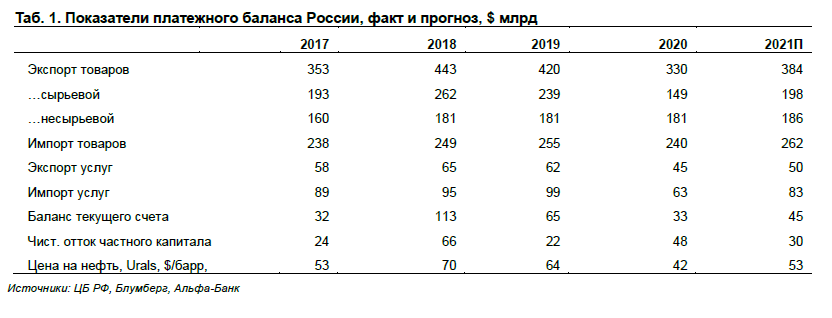

Чистый отток капитала частного сектора подскочил до $47,8 млрд, впервые с 2014 г. перекрыв профицит текущего счета: Несмотря на сохранение профицита текущего счета, капитальный счет в 2020 г. оказался слабым – чистый отток капитала частного сектора был на уровне $47,8 млрд, т.е. вырос более чем в два раза с $22,1 млрд в 2019 г. (см Рис. 8). Кроме того, впервые с 2014 г., то есть с того момента, когда Россия перешла к режиму плавающего курса, чистый отток капитала частного сектора превысил профицит текущего счета. При этом лишь небольшая часть этой суммы пришлась на погашение внешнего долга: хотя на конец 2020 г. совокупный корпоративный внешний долг России в номинальном выражении составил $391 млрд на фоне $408 млрд на 2019 г., часть этого снижения была связана с курсовой переоценкой, а чистые погашения внешних обязательств корпоративного сектора в 2020 г. составили всего $11 млрд (см Рис. 9). В результате, как видно на графике, чистый отток частного капитала за вычетом долговых погашений был сопоставим с уровнем 2018 г. и в последние три года находится на уровнях, значительно превышающих значения 2015-2017 гг. Расхождение между профицитом текущего счета и оттоком капитала было покрыто продажей валюты ЦБ РФ на сумму $13,8 млрд за весь 2020 г., включая продажу валюты на $11 млрд, проведенную ЦБ от лица Минфина (см Рис 10)

Компоненты текущего счета выглядят в лучшем случае нейтральными для курса рубля в 2021: Учитывая ситуацию 2020 г., мы не считаем, что компоненты текущего счета могут значительным образом поддержать курс рубля в этом году. Во-первых, хотя цены на нефть в январе этого года восстановились до более высоких уровней, чем мы ожидали, этот эффект нейтрализован тем, что Минфин вернулся к покупкам валюты по бюджетному правилу и, по нашим расчетам, он может купить валюты на сумму около $20 млрд в 2021г. Во-вторых, учитывая стремление развитых стран перейти к экологически чистым технологиям, другие сегменты экспорта, например, экспорт угля, могут стать уязвимыми. В-третьих, восстановление импорта в 4К20 указывает на то, что восстановление экономики в будущем спровоцирует более сильный спрос на валюту от импортеров; наконец, как только откроются границы, давление на валюту усилится, учитывая отложенный спрос на путешествия за рубеж. В итоге, мы ожидаем умеренное увеличение профицита текущего счета до $45 млрд в 2021 г.

Чистый отток частного капитала может составить минимум $30 млрд, давления на курс рубля может проявиться в феврале, в начале лета и в 4К21: Хотя мы ожидаем некоторого замедления чистого оттока частного капитала в этом году после его скачка до $47,8 млрд в 2020 г., по нашим оценкам, он сохранится на высоком уровне примерно $30 млрд. Одна из причин связана с тем, что в условиях опасений по поводу санкций, иностранные инвесторы вряд ли будут увеличивать свое присутствие на российских рынках: потенциал понижения ставок ЦБ крайне ограничен в сравнении с некоторыми другими странами EM, и в России риски преимущественно связаны с проблемами неэкономического порядка. Во-вторых, учитывая сильное снижение локальных процентных ставок в 2020 г., имеет смысл ждать дальнейшего сокращения корпоративного внешнего долга. Наконец, российские домохозяйства более активно инвестируют в финансовые рынки в последние годы и могут потенциально увеличить инвестиции в иностранные финансовые активы – эта тенденция заслуживает наблюдения. В итоге мы подтверждаем наш ориентир по курсу рубля на уровне 75 руб./$ в конце 2021 г., однако ожидаем ослабление курса рубля ниже этого уровня в феврале, когда могут поступить новые новости по поводу санкций; в начале лета, когда могут открыться международные границы, что вызовет рост спроса на валюту; и в конце года, когда риск ужесточения монетарной политики США может оказывать давление на валюты стран формирующихся рынков. В эти три периода курс рубля может торговаться в диапазоне 75-80 руб./$, отклоняясь от фундаментально обоснованного на этот год диапазона 70-75 руб./$.

Источник: Пресс-служба АО "Альфа-Банк"