Спасение должника: чем на самом деле могут помочь антиколлекторы

Спасение должника: чем на самом деле могут помочь антиколлекторы

Из-за роста просрочки в России активизировались юристы, предлагающие гражданам решить проблемы с банковскими долгами. Что обещают антиколлекторы и насколько выполнимы их обещания?

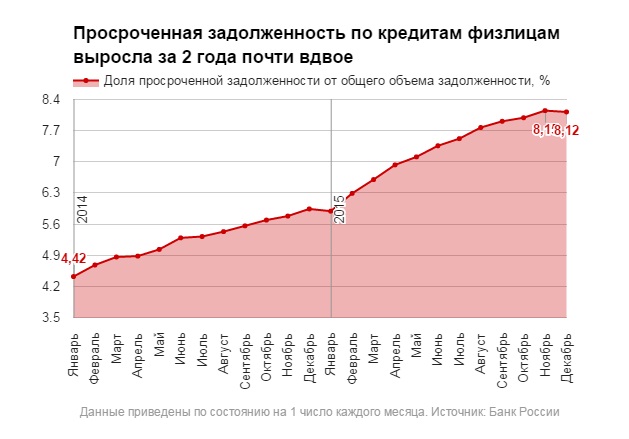

По данным Объединенного кредитного бюро (ОКБ) просроченная задолженность от одного дня и более сегодня есть более чем у 11 млн россиян. Неудивительно, что в таких условиях выросло число так называемых антиколлекторов — специалистов, обещающих гражданам решить проблемы с банковскими долгами. Спрос на их услуги растет последние 2–3 года, рассказывает первый вице-президент Национальной ассоциации профессиональных коллекторских агентств (НАПКА) Александр Морозов.

Оценить масштаб их бизнеса сложно, поскольку нет четкого законодательного определения, кто такой «антиколлектор». «В этой роли могут выступать и правозащитные организации, и юристы, и мошенники», — говорит Морозов.

По словам банкиров, обращения от антиколлекторов поступают к ним регулярно. «В банк периодически обращаются представители организаций, с которыми у клиентов заключены договоры на представление интересов в переговорах о задолженности, — говорит начальник управления риск-менеджмента физических лиц Райффайзенбанка Станислав Тывес. Как рассказал директор департамента правового обеспечения банка «Хоум Кредит» Александр Гонтаренко, за год банк получает около 10 тыс. судебных исков.

В 2015 году в большинстве исков содержалось требование об аннулировании кредитной задолженности в связи с тем, что у человека изменились жизненные обстоятельства, рассказывает Гонтаренко. «Обычно человек заявляет о том, что если бы он знал, что его обстоятельства так поменяются, он бы кредит не брал. По всем таким искам практически в 100% случаях выигрывают банки», — поясняет юрист.

Заместитель председателя правления коллекторского агентства «СентинелКредитМенеджмент» (учредитель — Альфа-банк) Александр Савинов отмечает также, что в 95% случаев обращения касаются несогласия с суммой долга, а именно — со штрафами.

Заместитель председателя правления коллекторского агентства «СентинелКредитМенеджмент» (учредитель — Альфа-банк) Александр Савинов отмечает также, что в 95% случаев обращения касаются несогласия с суммой долга, а именно — со штрафами.

Могут ли помочь антиколлекторы?

В случае если гражданин, не обращаясь в банк, сразу идет к юристам, он рискует зря потратить время и деньги. «Человек не только теряет деньги от такой помощи, но и упускает время, когда с банком можно было бы договориться», — считает заместитель руководителя блока рисков Бинбанка Евгений Новиков.

Сейчас большинство банков готовы сами решать вопрос непосредственно с заемщиками. «Если гражданин обратился вовремя, мы даем возможность пропустить какое-то количество ежемесячных платежей, — рассказывает Александр Гонтаренко. — Например, если он потерял работу, а на другую не вышел, платежи можно перенести». По крупным кредитам гражданам доступно увеличение срока кредита, с тем чтобы снизить ежемесячный платеж, — говорит он.

Еще одна уступка банков — аннулирование штрафов и пени, которые банк требует с заемщика при нарушении условий договора. «Это возможно, если человек говорит, что он готов вернуться в график погашения и дальше нормально платить», — поясняет Гонтаренко.

Впрочем, банкиры признают, что среди антиколлекторов попадаются юристы, которые дают адекватные консультации, признают банкиры. «Главный признак таких компаний — они не обещают полного избавления от долга, помощь «законно не платить кредит», то есть не помогают гражданам уклоняться от задолженности и нарушать закон», — считает Морозов из НАПКА.

Как понять, насколько реальны обещания антиколлекторов? РБК выбрал шесть самых распространенных услуг антиколлекторов и попросил юристов рассказать, насколько их реально оказать.

1. Уменьшение количества звонков коллекторов. При необходимости привлекаются правоохранительные органы

Суть услуги. Сотрудник колл-центра компании «Стоп кредит» рассказал корреспонденту РБК, что если службы взыскания постоянно звонят клиентам, то они ставят переадресацию с номера клиента на их номер. Для этого оформляется доверенность, по которой компания назначается представителем клиента. Если коллекторы угрожают или присылают соответствующие сообщения и письма, то юристы пишут заявления в полицию, прокуратору, Роспотребнадзор, ЦБ.

Стоимость. От 4 тыс. руб. ежемесячно.

Реальность исполнения. «Закон дает возможным коллекторским компаниям общаться с заемщиками, — комментирует Александр Гонтаренко. — Но он ставит границы, как это можно сделать. Если банк и коллектор нарушают закон и эти границы, то, конечно, юридическая фирма может помочь заемщику устранить это давление».

2. Помощь в «списании» долгов и расторжение кредитного договора с любым банком

Суть услуги. Под этим юристы, как правило, подразумевают возможность запуска процедуры банкротства физлица. Сотрудник колл-центра компании «Современная защита», например, сообщил, что даже если общий долг меньше 500 тыс. руб., гражданин в праве на это рассчитывать.

Стоимость. В компании «Современная защита» процедура банкротства стоит от 40 до 80 тыс. руб. в зависимости от ситуации. А представитель компании «ФинЮрист РФ» сообщил, что их комиссия за процедуру составит до 10 тыс. руб., но остальных подробностей по телефону рассказывать не стал.

Реальность исполнения. Гонтаренко из банка «Хоум Кредит» называет такие обещания несерьезными: «В законе говорится, что процедура банкротства возможна при долге от 500 тыс. руб. Если долг менее 500 тыс. руб., суд не должен возбуждать дело о банкротстве», — говорит он. А Евгений Рякин, управляющий партнер компании «Кредитный советник», помогающий заемщикам отстаивать свои интересы, обращает внимание на то, что процедура банкротства — очень дорогостоящая. Средняя стоимость банкротства — 100–250 тыс. руб. Это очень длительный, трудоемкий и трудозатратный процесс. А основная масса должников — это люди, у которых нет денег. Поэтому говорить о том, что это хороший выход из ситуации, не приходится, уверен Рякин.

3. Уменьшение ежемесячных платежей по кредитам или снижение процентной ставки

Суть услуги. Этих результатов юристы, работающие на стороне заемщика, обещают добиться преимущественно в суде. Представитель компании «Стоп кредит» рассказал корреспонденту РБК, что для уменьшения ежемесячных платежей компания сначала ведет переговоры с представителем банка. Если достигнуть договоренности не удается, следует обращение в суд.

Стоимость. Цена этой услуги зависит от количества банков и суммы задолженности. Так, если кредиты оформлены в двух банках, а общая сумма задолженности составляет 500 тыс. руб., стоимость составит около 8 тыс. руб. ежемесячно, сообщил представитель «Стоп кредита».

Реальность исполнения. «Все перечисленное может предоставить только кредитор, — комментирует Александр Гонтаренко. — Что касается снижения процентной ставки, то это сомнительные обещания, поскольку полная стоимость потребительского кредита не может превышать более чем на треть средней стоимости, рассчитанной ЦБ, — и банки на эти цифры ориентируются. Поэтому снижение возможно, если ставка выше требуемой по закону».

4. Кредитные каникулы, то есть период, в течение которого заемщик платит только проценты

Суть услуги. Представитель колл-центра компании «Современная защита» рассказал, что юристы инициируют судебный процесс и добиваются кредитных каникул у банка на срок от полугода до года. «В досудебном порядке на сегодняшний день это невозможно», — пояснил оператор.

Стоимость. Плата за эту услугу взимается помесячно, в течение всего времени, пока длится процесс, а также непосредственно в течение «каникул». Если речь идет о кредитах в двух банка, то это будет стоить 6 тыс. руб. ежемесячно, пояснил представитель «Современной защиты».

Реальность исполнения. «В среднем кредитные каникулы даются на три месяца — полгода, — рассказывает Евгений Рякин. — Но даются они с одобрения банка и в досудебном порядке. Добиться кредитных каникул через суд невозможно».

5. Снижение или полное списание пени и штрафов

Суть услуги. В случае если гражданин считает начисленные пени и штрафы завышенными, представитель компании «Антибанкиры» рекомендует сначала обратиться в банк, написав претензию. Если ситуация трудная, юристы готовы помочь в составлении этого документа.

Стоимость. Такая помощь обойдется в 2900 руб. Если заемщик решил действовать самостоятельно, то юристы готовы дать устный совет, как правильно составить документ самостоятельно. В случае отказа банка неустойку также можно попытаться уменьшить через суд. Выездная консультация юриста с подготовкой документов будет стоить 10 тыс. руб., сообщил представитель компании «Антибанкиры».

Реальность исполнения. «Это возможно на основании 333 статьи ГК РФ, — согласен Рякин из «Кредитного Советника». — Если банк начислил большую неустойку, которую суд посчитал несоразмерной и ответчик доказал, что она несоразмерна, ее действительно можно снизить». По словам Александра Гонтаренко, такое снижение возможно, если у банка штрафы и пени выше, чем это разрешено в законе о потребкредите. В противном случае шансы невелики. «У суда есть возможность снизить штрафные санкции, если он посчитает, что они чересчур высоки, но в нашей практике такого не было», — говорит Гонтаренко.

6. Защита имущества от конфискации судебными приставами

Суть услуги. Рассказывать об этой услуге в колл-центрах юридических компаний, как правило, отказываются и предлагают сразу прийти на консультацию к юристу.

Реальность исполнения. По словам Рякина, предложение такого рода балансирует на грани нарушения закона. «Все имущество переписывается на родственников до суда или им же продается, — поясняет он механизм. — Чаще всего это касается автомобилей». По словам Рякина, обычно банк понимает, что произошло, и может подать в суд, чтобы признать сделку мнимой. «Но если это большие федеральные банки, массово раздающие кредиты, они не будут запрашивать о каждом человеке информацию о его имуществе или о том, когда он его продал», — говорит он.

Источник: rbc.ru

20.01.2016