Вечерний обзор. 12.10.2021. Российский рынок по итогам вторника не смог отыграть утреннюю просадку

Москва, 13 октября /ФИС/. Михаил Шульгин, начальник отдела глобальных исследований «Открытие Инвестиции», эксперт «Открытие Research».

Российские акции подешевели по итогам основной торговой сессии вторника, 12 октября. Негативная динамика на фондовых площадках в Азии и фьючерсов на европейские индексы привела к тому, что торги на российском фондовом рынке начинались с просадки относительно уровней закрытия торгов в понедельник. Причем к полудню эту просадку удалось выкупить, поскольку котировки Brent предпринимали попытки закрепиться выше $84/барр. Во второй половине дня стало понято, что успехом эта идея не увенчается. Российские акции поддались минорной динамике европейских рынков и возобновили плавное снижение. Лишь ближе к закрытию часть потерь удалось отыграть на фоне оптимистичного настроения инвесторов на американском рынке акций, где в среду с отчета JPMorgan стартует сезон квартальной отчетности.

На 18:50 мск:

· Индекс МосБиржи — 4 263,80 п. (-0,4%), с нач. года +29,6%

· Индекс РТС — 1 869,94 п. (-0,7%), с нач. года +34,8%

· Индекс MSCI EM — 1 265,65 п. (+0,68%), с нач. года -2,0%

· Stoxx Europe 600 — 457,21 п. (-0,07%), с нач. года +14,6%

· DAX — 15 146,87 п. (-0,34%), с нач. года +10,4%

· FTSE 100 — 7 130,23 п. (-0,23%), с нач. года +10,4%

Индекс МосБиржи закрылся на 0,5% ниже установленного 11 октября рекордного максимума на уровне 4284,53 п.

5 отраслевых индексов выросли и 5 снизились. IT-сектор упал на 2,2% (+5,4% с начала года) и стал аутсайдером дня. Здесь причина падения – техническая.

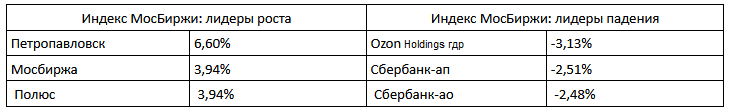

Металлурги выросли на 0,9% (+9% с начала года) и стали лидером роста. Здесь лидерство обеспечили золотодобывающие компании во главе с «Петропавловском», который второй день подряд дорожает довольно активно и возглавил сегодня список лидеров среди индексных акций. Компания планирует в этом месяце объявит дивполитику, расскажет, когда и в каком объеме может начать платить дивиденды. Появление диввыплат является драйвером роста котировок.

В остальном мы отмечаем факт, на наш взгляд, логичного желания инвесторов в рамках коррекции зафиксироваться именно в тех бумагах, которые хорошо подросли в последние дни, некоторые обновили исторические максимумы. Поэтому бумаги Сбербанка, «ФосАгро» «Газпрома» и ряда сталеваров были под давлением.

Из 43 акций индекса МосБиржи 24 подорожали и 19 потеряли в цене.

На 18:50 мск:

Дивидендная доходность за 12 месяцев составляет 4,4%. Индекс торгуется с коэффициентом 9,7 к прибыли за прошедший год и с коэффициентом 7,3 к прогнозной прибыли входящих в него компаний на предстоящий год. Совокупная рыночная капитализация входящих в индекс МосБиржи компаний составляет 63 трлн рублей. Индекс МосБиржи вырос на 50% за последние 52 недели. Индекс Stoxx Europe 600 за тот же период прибавил 23%.

Корпоративные истории дня:

· Отчет Росавиации: авиакомпании РФ в сентябре 2021 года перевезли 12,3 миллиона пассажиров. Это на 40% больше, чем в сентябре 2020 года, но на 4% меньше, чем в сентябре 2019 года (до пандемии). ГК «Аэрофлот», которая помимо «Аэрофлота» включает «Победу» и «Россию» перевезла 4,8 млн человек — рост показателя на 44% в базисе год к году.

Индекс доллара обновил годовой максимум

Индекс доллара во вторник краткосрочно поднимался выше установленного 30 сентября годового максимума и достиг 94,52 п. Теперь это новый максимум с сентября 2020 года. Валюта США демонстрировала разнонаправленную динамику по отношению к конкурентам из Большой десятки. Норвежская крона была лидером роста в группе G10. Другие представители товарно-сырьевого блока также укреплялись против доллара. К ним присоединился и фунт стерлингов. Евро оставался стабилен к доллару. Иена была лидером снижения, реагируя на рост доходностей в США. Так, доходность 10-летних казначейских облигаций вырастала до 1,6294%, что является новым 4-месячным максимумом. Однако к вечеру доходность 10-леток снизилась. А вот доходность 2-летних нот (иена более чувствительна к этому показателю) подскакивала до 0,3537%, что является новым максимумом с марта 2020 года. К вечеру и этот показатель несколько отодвинулся от максимумов, но остается значительно выше котировок закрытия в пятницу. Напомним, что в понедельник из-за празднования Дня Колумба торги казначейскими облигациями в США не проводились.

На этой неделе для доллара два важных статистических отчета. Первый — по потребительской инфляции — будет опубликован в среду, 13 октября. Как ожидается, индекс потребительских цен в сентябре вырастет на 5,3% к аналогичному месяцу годом ранее. Если факт совпадет с прогнозом. То это подтвердит идею о том, что рост потребительской инфляции в США вышел на пик в июне (CPI +5,4% г/г) и с тех пор уже третий месяц подряд инфляция замедляется и таковой тенденция будет до 2022 года.

Второй отчет — в пятницу по розничным продажам в сентябре. Как ожидается, к августу в базисе месяц к месяцу показатель снизится на 0,2%. Но без учета автомобилей розничные продажи должны вырасти на 0,5%.

Более высокие цифры по инфляции стимулируют укрепление доллара, динамика которого в последнее время опирается на динамику доходностей. Слабые розничные продажи окажут давление на американскую валюту, но верно и обратное утверждение — позитивный сюрприз может стать драйвером укрепления доллара.

Турецкая лира третий день подряд обновляет свои рекордные минимумы. Доллар сегодня впервые в истории укрепился до 9,0463 лир. Слабость лиры обусловлена не только стремлением ЦБ Турции снижать ставки при высокой инфляции, но и заявлением президента Реджепа Тайипа Эрдогана, который сообщил, что Турция полна решимости устранить исходящие из Сирии угрозы либо с помощью сил, которые действуют в Сирии, либо собственными силами, что подразумевает военное вторжение. Это может стать дополнительным фактором напряженности в отношениях с США, которые поддерживают курдских боевиков в Сирии.

Рубль, который накануне достиг по отношению к доллару своих лучших уровней текущего года (USDRUB протестировал 71,55 в середине августа и 11 октября), во вторник демонстрировал плавную коррекцию, отодвигался от психологического уровня в сторону 72 за единицу валюты США. Во-первых, доллар против основных конкурентов смотрелся крепко на фоне роста доходностей перед данными по инфляции в среду. Во-вторых, цены на нефть Brent, которые в понедельник не решились атаковать $85/барр., сегодня не смогли удержаться выше $84/барр. Технически рубль краткосрочно перегрет и технически — сейчас выгодное время для коррекции перед началом октябрьского налогового периода. Фундаментальная картина в пользу укрепления рубля, поэтому коррекция российской валюты, скорее всего, будет использоваться участниками рынка для покупок на более выгодных уровнях. Оптимальной коррекционной целью могла бы стать отметка 73,50 за доллар.

На 19:10 мск:

· EUR/USD — 1,1537 (-0,12%), с начала года -5,5%

· GBP/USD — 1,3601 (+0,04%), с начала года -0,5%

· USD/JPY — 113,65 (+0,31%), с начала года +10,1%

· Индекс доллара — 94,447 (+0,14%), с начала года +5,0%

· USD/RUB — 71,7884 (+0,27%), с начала года -2,7%

· EUR/RUB — 82,834 (-0,13%), с начала года -8,3%

Быки на рынке нефти при текущих уровнях все больше задумываются о встречных ветрах

Цены на нефть Brent к вечеру снижались на 0,2% до $83,50/барр. При этом максимум сессии был сформирован на $84,23/барр. Американский бенчмарк WTI прибавлял в цене порядка 0,25% до $80,74/барр.

Рынок нефти достиг таких ценовых уровней, когда для быков уже становятся важны потенциальные встречные ветры. Поэтому дальнейшее ралли происходит в условиях большой осторожности. Главный драйвер роста никуда не делся — газ стоит очень дорого, и это стимулирует желание по возможности заместить его мазутом. Однако котировки выше 80/барр. могут активизировать американских сланцевиков, но, что более важно рост цен на нефть в совокупности с ростом стоимости других энергоносителей, а также промышленных металлов в совокупности формирует угрозу инфляции и риск удара не оправившейся после пандемии глобальной экономике.

К тому же рыночные наблюдатели возвращаются к теме иранской нефти. По слухам, некий высокопоставленный европейский чиновник летит на этой неделе в Тегеран, чтобы получить одобрение на возобновление переговоров по ядерной сделке. Возвращение иранских баррелей на мировой рынок предложения, если вновь реально замаячит на горизонте, может быть сильным сдерживающим фактором для роста цен на нефть.

На 19:10 мск:

· Brent, $/бар. — 83,57 (-0,10%), с нач. года +61,3%

· WTI, $/бар. — 80,75 (+0,29%), с нач. года +66,4%

· Urals, $/бар. — 81,51 (-0,83%), с нач. года +59,9%

· Золото, $/тр. унц. — 1 761,51 (+0,44%), с нач. года -7,1%

· Серебро, $/тр. унц. — 22,56 (+0,02%), с нач. года -14,4%

· Алюминий, $/т — 3 064,00 (-0,23%), с нач. года +54,8%

· Медь, $/т — 9 543,00 (+1,43%), с нач. года +22,9%

· Никель, $/т — 19 119,00 (+0,38%). с нач. года

Рынок акций США топчется на месте в ожидании сезона отчетности за третий квартал

(Автор блока по американскому рынку Олег Сыроваткин, ведущий аналитик отдела глобальных исследований «Открытие Инвестиции»)

В первой половине американской сессии вторника, 12 октября, рынок акций США колебался возле уровней закрытия понедельника на фоне отсутствия очевидных драйверов как для роста, так и для снижения.

На 19:10 мск:

· S&P 500 — 4 362,67 п. (+0,03%), с нач. года +16,1%

· VIX — 19,52 п. (-0,48 пт), с нач. года -3,23 пт

· MSCI World — 3 031,57 п. (-0,40%), с нач. года +12,7%

Сегодня утром доходность 10-летних гособлигаций США достигла нового рекордного значения с 4 июня на уровне 1,6294%. Правда, данное событие произошло на самом открытии торгов, выглядело, как принудительное закрытие длинных позиций в этих бумагах, и к вечеру данный индикатор опустился ниже 1,60%. Цены на нефть остаются в области многолетних максимумов, но сегодня они не растут, а консолидируются, что позволяет инфляционным опасениям как минимум ситуативно отойти на второй план.

По данным Bloomberg, рынок фьючерсов на ставку по федеральным фондам учитывает в ценах 95-процентную вероятность ее повышения на 0,25% в ноябре 2022 года и примерно 50-процентную вероятность такого события в сентябре 2022 года. Инвесторы, похоже, свыклись с перспективами скорого сокращения программы покупки активов в США и общего ухудшения финансовых условий, поэтому в ближайшей перспективе на первый план должен выйти сезон корпоративной отчетности.

Результаты за третий квартал представила уже 21 компания из индекса S&P 500. С точки зрения финансовых показателей пока все выглядит относительно неплохо: прогнозы по выручке и прибыли превысили 15 отчитавшихся эмитентов, что составляет 72% от их общего числа. Это заметно хуже показателей второго квартала, когда прогнозы по выручке побили 83% компаний из S&P 500, а по прибыли — 86% (данные Bloomberg). Однако с точки зрения исторических данных текущий сезон отчетности выглядит абсолютного ординарным: за последние пять лет в среднем 75% компаний из S&P 500 превышали прогнозы по прибыли (что чуть больше текущих 72%) и в среднем 65% превышали прогнозы по выручке (что чуть меньше тех же самых 72%, данные FactSet).

Несмотря на средний характер финансовых результатов, динамика акций отчитавшихся эмитентов пока носит медвежий характер: в первый день торгов после публикации квартальных данных подорожали акции лишь 9 из 21 компании, медианное снижение всех отчитавшихся эмитентов по совокупности составило 0,7%, а среднее — 1,2% (данные Bloomberg).

В 2022 году акции крупных американских компаний могут продолжить рост, однако возможны разные варианты, пишут аналитики Bloomberg Intelligence. Эксперты компании выделяют три сценария:

· базовый, в рамках которого к концу следующего года S&P 500 достигает отметки 4 600 пунктов;

· бычий, в рамках которого темпы экономического роста превышают довольно консервативные прогнозы компании, что позволяет индексу к концу года достичь отметки 5 000 пунктов; и

· медвежий, в рамках которого экономика тормозит на фоне ужесточения позиции ФРС, а S&P 500 к концу года снижается до 3 600 пунктов.

Компоненты S&P 500 показывали сильную динамику: по состоянию на 18:20 мск росли 8 из 11 основных секторов индекса. Лучше всех выглядели компании из сектора недвижимости (+1,12%), производители товаров второй (+0,79%) и первой необходимости (+0,67%).

Дешевели только телекомы (-1,03%), IT-компании (-0,20%) и компании из сектора здравоохранения (-0,19%).

65% компонентов S&P 500 дорожали и 35% дешевели.

Торговля акциями OneSmart International Education (ONE) была приостановлена после их снижения на премаркете на 40% с лишним на новостях о том, что совет директоров компании решил временно остановить работу всех образовательных программ и всех образовательных центров в Китае. Свое решение OneSmart объяснил недавними изменениями, которые произошли в регулировании сферы частного образования в стране и усложнили работу компании. С начала года ее акции подешевели почти на 90%

· Акции Columbia Banking System (COLB) теряли 13% после объявления о планах слияния с Umpqua Holdings (UMPQ)

· Акции CureVac (CVAC) снижались на 3% на новостях об отказе компании от вакцины первого поколения, который позволит ей ускорить разработку вакцины второго поколения, основанной на технологии мРНК

· Акции General Motors (GM) росли на 1% после новостей о том, что LG Electronics согласился компенсировать автопроизводителю убытки, связанные с отзывом электромобилей Chevrolet Bolt из-за дефектов в батарейных модулях

· Акции MGM Resorts International (MGM) дорожали на 7% после повышения рейтинга бумаги со стороны Credit Suisse до «лучше рынка»

· Акции Ocugen (OCGN) росли на 14%: панель экспертов в Индии рекомендовала выдать экстренное разрешение на использование вакцины Covaxin среди детей в возрасте от 2 до 18 лет

· Акции PagSeguro (PAGS) выросли на 5% после комментариев аналитиков Goldman Sachs об избыточности недавней распродажи бумаг. Кроме того, банк сохранил рекомендацию по акциям на уровне «покупать»

· Акции Protara Therapeutics (TARA) дорожали на 11% на новостях о том, что FDA разрешил компании начать тестирование методики лечения рака мочевого пузыря

· Акции R. R. Donnelley & Sons Co. (RRD) прибавляли 36% на новостях о том, что крупнейший акционер компании готов купить все акции, которыми он еще не владеет

· Акции Tesla (TSLA) росли на 1,6% на новостях о том, что продажи в Китае собранных там же электромобилей выросли в сентябре (второй месяц подряд), несмотря на общее снижение объема продаж компании

· Акции американских авиакомпаний показывали хорошую динамику после публикации предварительного отчета American Air (AAL), из которого следует, что

Источник: Пресс-служба банка «Открытие» по Сибирскому федеральному округу