Еженедельный аналитический обзор Альфа-Банка: Неделя меняет многое!

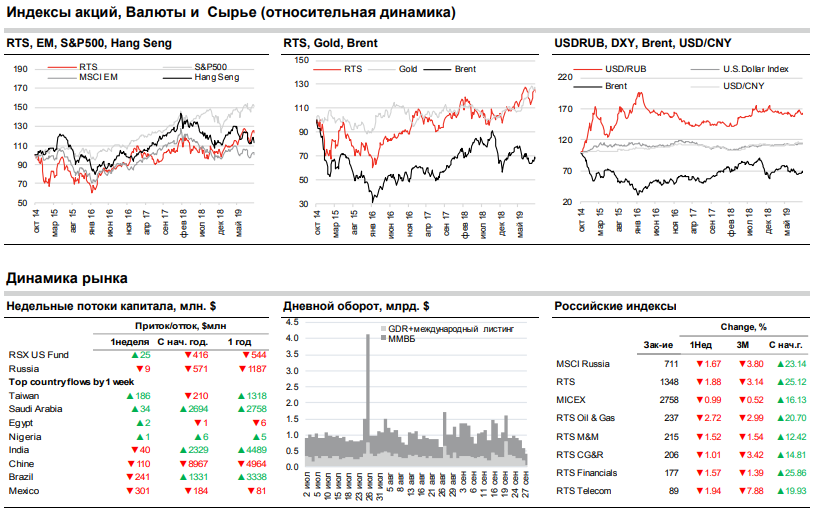

Москва, 01 октября /ФИС/ Завершается волатильный 3К19… Завершающаяся неделя 3К19 характеризовалась неопределенностью и волатильностью на фоне больших сомнений по поводу возможного заключения американо-китайской торговой сделки в октябре, политических волнений в США и Великобритании и тлеющей напряженности на Ближнем Востоке. Поток слабой макроэкономической статистики и данных по промпроизводству из Германии и Китая добавили пессимизм на рынки. Цены на нефть шли вниз, так как восстановление добычи в Саудовской Аравии опережает прогнозы, и на рынке вновь появились опасения по поводу перспектив спроса. Импичмент против Дональда Трампа, спровоцированный его телефонным разговором с новым президентом Украины в июле этого года, озадачил и без того неспокойный рынок и вверг президента в сети внутренней политики. Сильный курс рубля ранее на этой неделе оказал поддержку российским ДР в Лондоне и НьюЙорке; индекс RDX закрылся по итогам недели без изменений. Российские индексы завершают слабый квартал на пессимистичной ноте, индекс РТС опустился на 2% за неделю и по итогам квартала снизился на 3%. В 3К19 лидером роста на рынке был нефтегазовый сектор; сильный спрос наблюдался и акциях золотодобывающих игроков, отражая неопределенность вокруг торговой войны и многочисленные геополитические проблемы.

Передышки в геополитической напряженности или торговом споре не ожидается в 4К19: Сегодняшний торговый день – последний в 3К19. По мере вступления рынков в завершающий квартал года неопределенность вокруг торговой войны и перспектив мирового роста сохраняется. Из-за слабой статистики Китая и ЕС, а также Brexit и ухода инвесторов с EM ралли на российском рынке выдохлось. Цены на нефть отступили назад после сильного роста в начале года, а КО США выросли в цене на фоне разворота политики ФРС на 180 градусов и понижения ставок впервые с начала финансового кризиса. Как в Великобритании, так и в США ситуация может приблизиться к развязке, так как в Великобритании приближается срок Brexit, а в США демократы запустили процедуру импичмента против Дональда Трампа. Тем не менее, в центре внимания рынков в самое ближайшее время – переговоры между США и Китаем, которые пройдут 10-11 октября в Вашингтоне.

Причины для оптимизма накануне последнего раунда переговоров: Мы ожидаем, что новостной поток, связанный с Китаем, особенно вокруг торговой войны, на этой неделе будет не большим – китайские рынки на этой неделе закрыты (с 1 по 7 октября) в связи с “Золотой неделей”. Тем не менее, как сообщило агентство Bloomberg на прошлой неделе, администрация Дональда Трампа рассмотрит вопрос о возможном делистинге китайских компаний с американских бирж с целью ограничить американские инвестиции в китайские компании, что усиливает нервозность. Отметим, что не так много китайских компаний торгуется на американских биржах –отчасти это связано с дефицитом ликвидности, который исключает институциональных инвесторов ид. Отдельно отметим, что, как сообщает агентство Reuters, NASDAQ планирует ввести ограничения по IPO для небольших китайских компаний, ужесточив ограничения и замедлив процедуру одобрения. Однако по мере начала президентской кампании мы ожидаем, что Белый дом продемонстрирует прагматизм своего подхода к торговым переговорам и сохранит осторожно оптимистичный тон по поводу возможности достижения прогресса в переговорах или, по крайней мере, отсутствия разочарований.

Импичмент, вероятно, отведет внимание от России: Запуск процедуры импичмента против президента Дональда Трампа добавляет новый элемент неопределенности на рынок. Хотя никто не ожидает, что Сенат, большинство членов которого представляют республиканцы, проголосует за импичмент, в ходе следствия может раскрыться много новой информации. Ужу появились требования Демократической партии опубликовать расшифровку телефонного разговора межу Дональдом Трампом и Владимиром Путиным, и хотя это маловероятно, можно предположить, какими заголовками будут пестрить СМИ в ходе следствия. Мы рассчитываем на то, что следствие сместит внимание Белого дома с России, тем самым ослабив приоритет российских санкций. Тем не менее, поскольку в центре внимания американской политике все же будет находиться Украина, мы полностью не исключаем опосредованных санкций против России.

Объемы торгов на этой неделе будут меньше, чем обычно. Сегодня и завтра в Израиле празднуют еврейский Новый год Рош-а-Шана. Китайские рынки будут закрыты с 1 по 7 октября по случаю празднования “Золотой Недели”. Рынок Гонконга будет закрыт 1 и 7 октября. Срок по Brexit приближает окончание игры для Бориса Джонсона: По мере приближения сроков Brexit несговорчивость Бориса Джонсона не меняется.

По его словам, Великобритания в любом случае (со сделкой или без нее) выйдет состава ЕС не позднее 31 октября. Эти заявления со стороны премьер-министра поступают вопреки требованиям его отставки. На этой неделе все внимание будет сосредоточено на Ежегодной конференции консервативной партии, которая покажет уровень поддержки Бориса Джонсона внутри партии и может пролить свет на то, как он планирует повиноваться закону и одновременно вывести Великобританию из ЕС к концу октября.

Гонконг может стать источником серьезных волнений на этой неделе: По прошествии еще одной недели беспорядков ситуация в Гонконге накаляется – не исключено дальнейшее развитие событий и ответные меры правительства; ситуация будет вызывать повышенную тревогу особенно завтра, когда будет праздноваться 70- ая годовщина создания Китайской народной республики. Как сообщает Reuters со ссылкой на дипломатические источники, Китай удвоил количество войск в Гонконге, включив специальную парламентарную полицию. Власти будут стремиться избежать инцидентов, которые могли бы привести в замешательство правительство в Пекине. Тем не менее, Пекин, судя по всему, продолжит занимать сдержанную позицию, чтобы избежать раздражения международного сообщества накануне решающих торговых переговоров, которые пройдут уже на следующей неделе.

Спокойная неделя с точки зрения макроэкономической статистики: Эта неделя будет спокойной с точки зрения российской макроэкономической статистики. Завтра РЖД представит статистику грузовых перевозов за сентябрь; согласно прогнозам, оно продемонстрируют весьма умеренный рост на 1-2% г/г. В первой половине недели ЦБ представит данные по инфляционным ожиданиям.

На этой неделе в Сочи состоится очередное заседание международного дискуссионного клуба “Валдай”. С приветственной речь выступит министр энергетики Александра Новак; ожидается выступление главы ОПЕК Мохаммеда Баркиндо. В среду стартует Российский энергетический форум. В кулуарах форума запланирована встреча премьер-министра Саудовской Аравии принца Абдул-Азиз ибн Салман с министром энергетики России Александром Новаком.

Цены на нефть отступили обратно к $60/барр. на фоне восстановления добычи Саудовской Аравией: Цены на нефть вновь отступают с конца прошлой недели; мы ожидаем, что цена на нефть остановится на отметке чуть выше $60 за баррель (Brent), где она торговалась две недели назад, то есть до атаки нефтеперерабатывающего комплекса. По неподтвержденным данным агентства Reuters, Саудовская Аравия восстановила добычу до 11,3 млн барр. в сутки. Отдельно отметим, что, по неподтвержденным данным, Власти Саудовской Аравии в ответ на мирные инициативы йеменских повстанцев-хуситов дали добро на установление режима прекращения огня в некоторых районах Йемена. Давление на цены на нефть усиливает продолжающийся поток слабой макроэкономической статистики из Китая, которая вызывает опасения в отношении перспектив спроса. Мы будем внимательно следить за всеми заявлениями и дальнейшими обязательствами премьер-министра Саудовской Аравии, которые он должен озвучить в ходе встречи с российским министром энергетики Александром Новаком на встрече в рамках Энергетического форума в эту среду.

Акции российский компаний на этой неделе могут двигаться разнонаправленно: Акции нефтедобывающих компаний (ROSN и LKOD), судя по всему, по-прежнему будут испытывать давление от распродаж в секторе на фоне снижения цены на нефть после недавних максимумов на фоне атак дронов в Саудовской Аравии. Поддержку газодобывающим компаниям (OGZD и NVTK) окажут слухи об SPO OGZD и СП NVTK / Mitsui/JBIC по строительству морских перегрузочных комплексов СПГ на Камчатке и в Мурманске. Акции SIBN, как ожидается, продолжат идти вверх на ожиданиях более высоких дивидендов со стороны менеджмента. В секторе металлов и горной добычи хорошую динамику показывают ALRS MNOD. Акции ALRS поддерживают ожидания сильных операционных результатов за сентябрь, которые будут опубликованы 10 октября. Динамику MNOD определяет рост цен на палладий к отметке $1 700/унцию, а также высокие цены на никель (выше $17 000/тонну). Более высокий в сравнении с ожиданиями китайский PMI также оказывает поддержку производителям цветных металлов. Циркулируют слухи о предстоящем объявлении дивидендов RUAL, что является позитивным ориентиром для ENPL, так как, по ожиданиям рынка, дивидендная доходность RUAL составит 4,5-5%. Мы видим ограниченный потенциал роста по акциям RUAL при цене на алюминий на LME на уровне примерно $1 750/т. Акции сталелитейных компаний, как ожидается, сохранятся под давлением, но мы видим ограниченный потенциал снижения с текущих уровней, так как железная руда торгуется близко к отметке $90/т на условиях CFR (62% Fe). Мы ожидаем фиксацию прибыли по акциям золотодобывающих компаний (POLY и PLZL), так как цены на золото опустились ниже $1 500/унцию и видим риск навеса акций для обеих компаний. Мы по-прежнему позитивно относимся к акциям SBER и VTB, так как инвесторы делают коротки инвестиции в расчете на крепкий рубль; мы ожидаем, что оба банка представят сильные финансовые результаты за 3К19 в октябре. Слабая динамика мировых технологических компаний остается негативным драйвером для YNDX на этой неделе.

Источник: Пресс-служба АО "Альфа-Банк"