Курс рубля: Структурные факторы ограничат потенциал укрепления

Москва, 04 сентября /ФИС/ Наш прогноз курса в 67 руб./$ к концу 2019 г. реализовался уже в августе, отражая слабый рост российской экономики и сохранение санкционной нервозности. Обновление моделей оценки справедливой стоимости рубля по итогам первого полугодия 2019 г. дает противоречивые сигналы; две из четырех моделей указывают на справедливую стоимость рубля на уровне 68-71 руб./$ на 2020г., тогда как две другие ориентируют на уровни 61- 63 руб./$. Ускорение роста ВВП России, ожидаемое в 2020 г., и снижение процентных ставок в мире могут вывести курс рубля на 65 руб./$ к концу этого года. Но в 2020 г. президентские выборы в США, новые экологические стандарты морского топлива и рост оборота торговли России с Китаем заставляют отдать предпочтение более осторожным оценкам и ориентироваться на курс 70 руб./$ к концу 2020г.

На наш ориентир 67 руб./$ для 2019 г. рубль вышел уже в августе: В феврале этого года мы определили ориентир по курсу рубля к доллару на конец 2019 г. на уровне 67 руб./$; на этот уровень рубль вышел уже в августе. Наш прогноз основывался на следующих допущениях: (1) цены на нефть будут иметь весьма ограниченный эффект на курс рубля в силу бюджетного правила; (2) опасения санкций останутся на повестке дня; (3) потенциал понижения ставки ЦБ будет ограничен в условиях ожиданий ужесточения монетарной политики ФРС; наконец, (4) слабый рост российской экономики будет препятствовать укреплению рубля. Часть этих ожиданий полностью оправдалась: при профиците текущего счета $51,4 млрд за 7M19 ЦБ стерилизовал 63% профицита, или $32,4 млрд, в соответствии с бюджетным правилом; рост российского ВВП оказался слабым и составил всего 0,5% г/г в 1К19 и 0,9% г/г в 2К19; санкции все еще остаются частью повестки дня рынка, несмотря на временное снижение интереса к этой теме после публикации доклада Мюллера в марте этого года. Часть же ожиданий не подтвердилась – весной контекст монетарной политики резко изменился, а на июльском заседании ФРС была вынуждена понизить процентную ставку; сейчас рынок ожидает еще нескольких понижений ставки до конца этого года. Значительные изменения в мировой повестке и сильное движение курса рубля в августе заставляет нас обновить наш прогноз курса, в основе которого лежит четыре модели для расчета его справедливой стоимости.

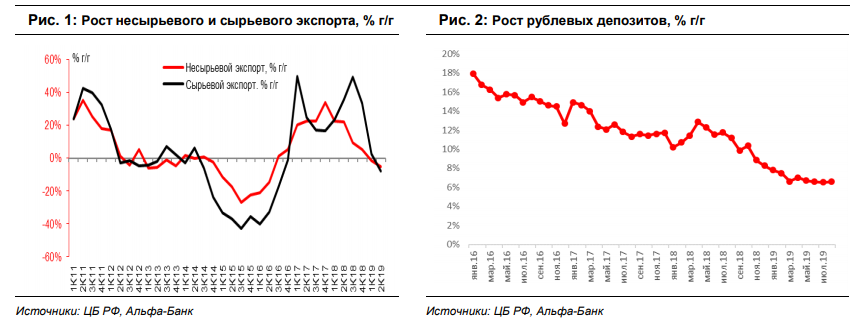

Значение равновесного курса рубля, рассчитанного исходя из доли сырьевого экспорта в ВВП, вышло на 71 руб./$ в условиях слабого роста нефтяного экспорта в 1П19: Первый из четырех подходов, которые мы использовали для определения равновесной стоимости рубля, основывается на оценке доли сырьевого экспорта в ВВП. Исторически доля сырьевого экспорта в ВВП была очень устойчивой: с начала 2000 г. в среднем составляла 16% ВВП, а с 2010 года она в среднем была на уровне 15% ВВП. Таким образом, если предположить, что этот индикатор будет оставаться стабильным и в будущем, можно рассчитать курс рубля, который обеспечивает устойчивое соотношение сырьевого экспорта в ВВП. При таком подходе справедливая стоимость курса рубля составляла 65 руб./$, такое значение курса отражало быстрый рост нефтяного экспорта в предыдущие годы. Тем не менее, результаты за 1П19 оказались слабыми – нефтяной экспорт снизился на 3% г/г, в том числе на 8% г/г в 2К19 (см Рис. 1). Используя в качестве ориентира показатель доли нефтяного экспорта в ВВП в 15%, сейчас этот подход к расчету справедливой стоимости рубля дает значение 71 руб./$ на конец 2020 г.

Оценка по монетарному подходу говорит в пользу укрепления до 63 руб./$: Второй подход для определения справедливой стоимости рубля опирается на сравнение динамики денежных индикаторов и резервов ЦБ; Ранее данный подход указывал на возможное ослабление рубля до 70 руб./$ на горизонте до 2020 г., однако сейчас дает гораздо более позитивный прогноз. На это есть две причины: во-первых, рост рынка рублевых депозитов, который определяет рост денежной массы, замедлился со среднего значения 11% г/г в 2018 г. до 7% г/г за 7M19, оказавшись самым слабым с начала 2016 г. (см Рис. 2) и диктуя более осторожный взгляд на рост денежной массы в 2019-2020 гг. Во-вторых, в этом году конъюнктура рынка нефтb остается благоприятной, и покупки ЦБ иностранной валюты в рамках бюджетного правила достигли $32,4 млрд за 7M19, при этом статистика ЦБ показывает более значительный рост резервов на $51,3 млрд за аналогичный период. Одной из причин этого может быть переоценка стоимости инвестиций в золото - по состоянию на июль 2019 г. около 19% резервов ЦБ РФ или $102 млрд. инвестированы в золото (эта цифра сильно увеличилась с $40 млрд, или 8% резервов в начале 2014 г.). Из-за замедления роста депозитов и быстрого роста резервов ЦБ справедливая стоимость рубля на основе монетарного подхода указывает на уровень 63 руб./$ к концу 2020 г.

Подход на основе сравнения динамик промпроизводства в США и России дает оценку равновесного курса на уровне 68 руб./$, с учетом премии за санкции: Третий подход, который мы используем, основан на сравнении роста промпроизводства в России и США, скорректированного на дифференциал инфляции. Этот подход важен по двум причинам. С одной стороны, он отражает сравнительную динамику российского промпроизводства к промпроизводству США с учетом фактора конкурентоспособности, что позволяет ввести параметры экономического роста в расчет прогнозного курса. С другой стороны, этот подход демонстрирует наличие в фактическом курсообразовании некоторой премии к фундаментальному курсу, которую мы условно назвали «премией за санкции» - в 2017 г. она составляла всего 7 руб./$, к середине 2018 г. подскочила до 20 руб./$ и сейчас может составить 14 руб./$. При сценарии сохранения этой премии и несмотря на ожидания некоторого ускорения экономического роста в 2020 г. этот подход дает оценку равновесного курса на уровне 68 руб./$ к 2020 г.

Равновесная стоимость рубля составляет 61 руб./$ через паритет процентных ставок: Учитывая важность состояния капитального счета, мы использовали четвертый способ оценки равновесного курса рубля, который основывается на анализе паритета процентных ставок. Используя данные за 2016-2018 гг. по взаимосвязи между ставкой и курсом рубля, мы ранее полагали, что в случае сужения дифференциала реальных ставок примерно до 2,0% в 2019 г. справедливая стоимость рубля составит 63 руб./$. Сокращение на 1 п. п. паритета реальных процентных ставок приводит к ослаблению рубля примерно на 3 руб./$. Тем не менее, вместо сужения дифференциала, которое ожидалось при повышении ставки ФРС, дифференциал реальных ставок может сохраниться ближе к 3%, так как ставки в развитых странах сейчас имеют тенденцию к снижению. В итоге равновесная стоимость рубля составляет 61 руб./$ через паритет процентных ставок к концу 2020 г.

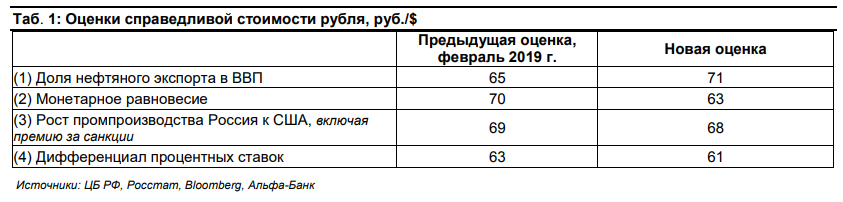

Результаты оценок справедливой стоимости рубля свидетельствуют об увеличении расхождения при различных подходах к оценке, но подтверждает диапазон стоимости на уровне 60-70 руб./$: Обновление прогноза справедливой стоимости курса рубля свидетельствует о росте расхождения в оценках на основе 4 подходов (см Таб. 1). Хотя в начале 2019 г. два подхода из четырех указывали на справедливую стоимость рубля на уровне 69-70 руб./$, еще один (на основе доли нефтяного экспорта в ВВП) сохранял ее в середине этого диапазона и составлял 65 руб./$ и, наконец, последний, четвертый подход был еще более благоприятен для курса, сейчас два подхода из четырех указывают на возможность ослабления рубля до 68-71 руб./$, тогда как два другие свидетельствуют о возможности укрепления до 61-63 руб./$. Таким образом, выбор целевого уровня сейчас представляется более сложным: сигналы на ослабление курса могут быть подвержены воздействию временных факторов – например, на оценку модели (1) могла негативно повлиять авария на нефтепроводе Дружба в мае, последствия которой в будущем сойдут на нет, а гипотеза о сохранении «премии за санкции» (3 подход) несколько субъективна. В то же время низкая заинтересованность России в привлечении внешнего долга указывает на низкую значимость модели (4), которая говорит в пользу укрепления курса. Основной недвусмысленный вывод из четырех подходов к оценке справедливой стоимости заключается в подтверждении устойчивости диапазона справедливой стоимости рубля на уровне 60-70 руб./$.

Курс рубля может укрепиться от текущих уровней до 65 руб/$ в ближайшие месяцы…. Расхождение между представленными модельными оценками может улавливать и различия кратко- и долгосрочных горизонтов. Мы считаем, что в краткосрочном горизонте по ряду причин не следует исключать возможность укрепления рубля. В США в ноябре 2020 г. пройдут президентские выборы; трудно представить, что Дональд Трамп полностью проигнорирует поведение финансовых рынков во время своей предвыборной кампании. Если снижение ставок в США и Европе будет сопровождаться достижением некоторого компромисса в отношениях с Китаем, аппетит к риску начнет расти к развивающимся рынкам в целом и к России, в частности. В этом случае, если опасения по поводу роста в Китае снизятся, рост российского нефтяного экспорта может оказаться выше ожиданий. Как ожидается, рост в 2020 г. в России будет быстрее, по крайней мере, исходя из опросов Центра развития – консенсус прогноз ожидает рост ВВП на 1,7% г/г (как и прогноз правительства) против 1,1% г/г в 2019 г. (прогноз роста ВВП правительства составляет 1,3% на этот год). Эти факторы могут изменить результаты модельных расчетов справедливой стоимости рубля в более благоприятную сторону. Еще один важный момент, который следует иметь ввиду, – это дискуссия по поводу использования средств ФНБ: хотя конкретных подробностей пока нет, российская экономическая повестка наполнена предложениями о строительстве новых инфраструктурных и промышленных объектов, что будет оказывать давление на Минфин. Решение израсходовать средства ФНБ – фактор в пользу укрепления рубля в краткосрочной перспективе, так как это сократит масштаб чистой стерилизации нефтяных доходов. По этой причине мы не исключаем укрепления рубля в ближайшие месяцы, и 2019 год курс может закончить на отметке 65 руб./$.

…однако поскольку подходы, указывающие на ослабление курса, улавливают структурные ограничения, мы ждем курс рубля на уровне 70 руб./$ на конец 2020 г. Однако в среднесрочной перспективе мы сохраняем наш осторожный взгляд на курс рубля по следующим причинам. Во-первых, смягчение опасений санкций с марта 2019 года не означает их исчезновения; они могут вернуться на повестку дня в период предвыборной кампании в США и ограничить аппетит инвесторов к российским активам. Во-вторых, курс рубля, рассчитанный исходя из доли сырьевого экспорта в ВВП, может отражать структурные факторы риска. Здесь в первую очередь речь идет о вводе с 1 января 2020 г. новых стандартов качества морского топлива. В соответствии с новым регулированием, содержание серы в используемой нефти должно быть сокращено с 3,5% до 0,5%, что, вероятно, увеличит дисконт нефти марки Urals на мировых рынках. Возможное снижение спроса на российский уголь из-за перехода европейских стран к альтернативным источникам топлива в связи с ужесточением экологических стандартов – еще один сигнал негативного структурного фактора для российского экспорта и российской валюты. Рост зависимости России от торгового оборота с Китаем, на долю которого пришлось 16% внешнеторгового оборота России в 2018 г., также является фактором риска. В-третьих, российский экономический рост остается слабым из-за структурных ограничений, то есть из-за низких демографических показателей и низкого уровня инвестиций. Иными словами, две из четырех приведенных выше моделей, указывающие на ослабление курса, по всей видимости отражают именно структурные проблемы, поэтому нам представляется целесообразным ожидать курс рубля на уровне 70 руб./$ к концу 2020 г.

Источник: Пресс-служба АО "Альфа-Банк"