Все банки Новосибирска: информация, услуги, новости.

Подпишитесь и первыми узнавайте наши новости!

02-08-2019 10:55

Точка зрения: Розничное кредитование в контексте экономического роста

Москва, 02 августа /ФИС/ В результате активных дискуссий между Минэкономразвития и ЦБ и учитывая показатели предыдущего кредитного кризиса, на российском рынке бытует мнение, что в сегменте розничного кредитования большие проблемы. Тем не менее, отличия от ситуации 2013-2014гг. значительны: текущему росту кредитов не угрожает ухудшение динамики доходов населения, риск повышения ставок сейчас очень небольшой и, главное отличие от 2014 г. в том, что сейчас рост кредитов не вызывает перегрева потребления. Но высокая стоимость долга требует мониторинга, и ЦБ, как ожидается, настроен затормозить рост рынка: чтобы сделать это безболезненно, ЦБ, по всей видимости, лучше всего будет дождаться момента, когда экономика начнет получать поддержку от финансирования нацпроектов.

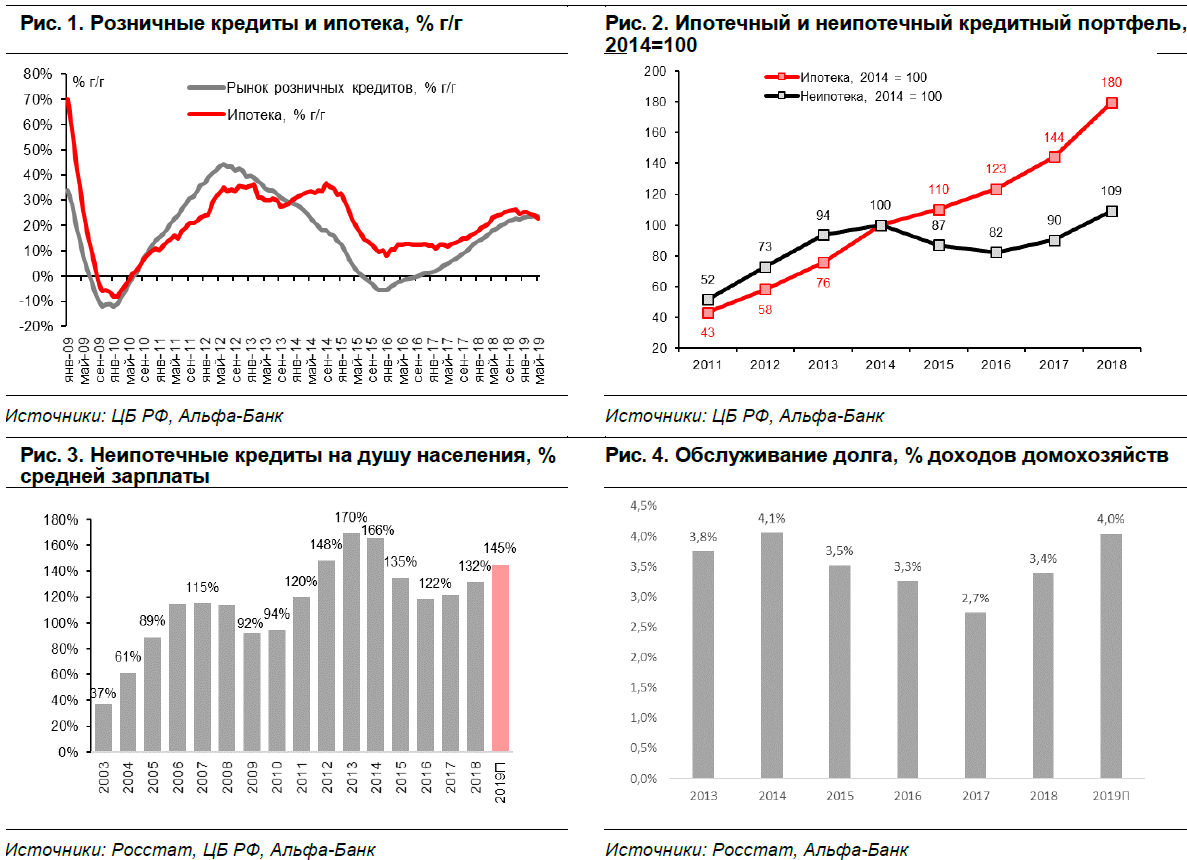

Опасения Минэкономразвития по поводу перегрева кредитного рынка создали уверенность в проблемности этого сегмента, ... В последнее время в российской экономике сложился устойчивый консенсус, что рынок розничного кредитования в России находится в кризисном состоянии. Это понимание основывается на ряде очень простых наблюдений. Во-первых, быстрый рост розничных кредитов был предметом активных дискуссий между министром экономического развития и главой ЦБ в контексте вероятных рисков российской экономики. Во-вторых, в прошлом году ЦБ сам анонсировал два раунда мер по сдерживанию роста розничного кредитования – первый раз рисковые надбавки были повышены с сентября 2018 года; второй – в марте 2019 г. – однако обе меры так и не смогли охладить этот рынок, несмотря на то, что были усилены двумя повышениями ключевой ставки – в сентябре и в декабре 2018 г. Наконец, темпы роста розничных кредитов, судя по всему, достигли пика в последние месяцы (см Рис 1) – ситуация, которая подразумевает возможное ухудшение кредитного качества в будущем. … тем более, что показатели закредитованности населения указывают на рост рисков: Другая причина опасений заключается в том, что, используя для сравнения ситуацию на рынке розничных кредитов 2014 г. как некий ориентир для оценки рисков, можно сделать весьма негативные выводы. Объем портфеля обоих сегментов – неипотечного и ипотечного – сейчас превышает уровень 2014 г. (см Рис. 2), отношение неипотечных кредитов на душу населения к средним зарплатам должно составить 145% к концу 2019 г., что приближается к 160-170% в 2013-2014 гг. (см Рис. 3). Стоимость долга, которая в 2014 г. составила 4,1% совокупных доходов домохозяйств, вероятно, вырастет до 4,0% к концу 2019 г. (см Рис 4), что также говорит о накоплении рисков.

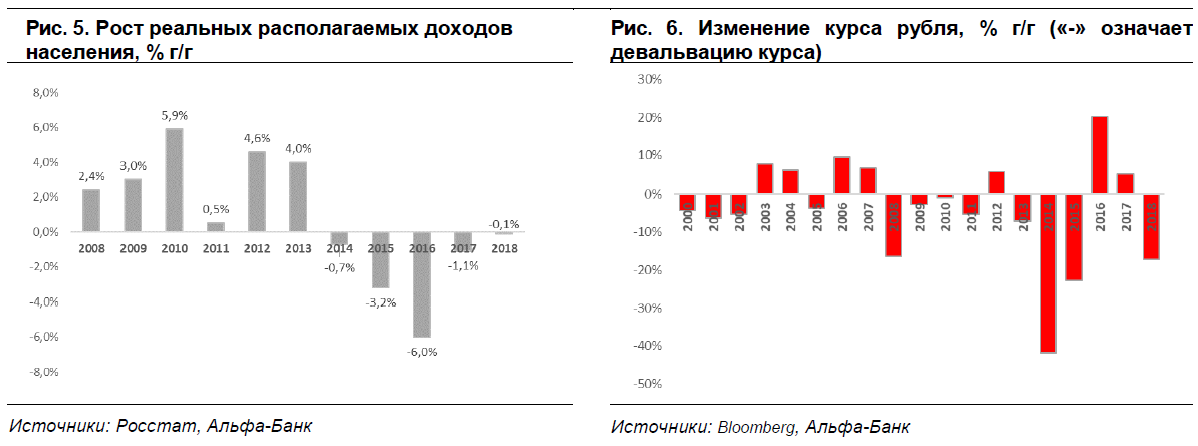

В отличие от 2013-2014гг., за текущим кредитным циклом не стоит сильный рост доходов, и риск роста ставок сейчас незначителен: Однако сходство между цифрами совсем не обязательно гарантирует повторение сценария кризиса. Первое большое различие заключается в том, что перегрев 2013-2014 гг. произошел в ситуации быстрого роста реальных располагаемых доходов населения, в среднем на 3% г/г в 2010-2014 гг., в том числе реальные располагаемые доходы в среднем выросли на 4,3% г/г в 2012-2013 гг.; кредитное сжатие началось в тот момент, когда реальные располагаемые доходы начали падать в 2014 г., вызвав ухудшение платежеспособности домохозяйств. В текущий кредитный цикл восстановление розничного кредитования происходит в ситуации, когда реальные располагаемые доходы падали в среднем на 0,6% г/г в 2017-2018 гг.; и, хотя ожидания роста доходов не очень значительны, никто не прогнозирует, что их падение ускорится в ближайшие годы в отличие от 2013-2014 гг., когда риск ухудшения динамики доходов стоял на повестке дня (см Рис. 5). Во-вторых, важное отличие связано с тем, что в 2013-2014 гг. в России действовал режим фиксированного обменного курса, из-за чего банковский рынок был уязвим к волатильности ставок, что в тот момент было способом адаптации экономики во время кризиса. В 2019 г. при инфляционном таргетировании ставки следуют гораздо более предсказуемому тренду, и волатильность в большей степени абсорбируется валютным рынком (см Рис. 6) – как показал 2018 год, при ослаблении рубля на 17%, ставка ЦБ РФ на конец года составила 7,75%, то есть осталась на том же уровне, что и в 2017 г.

Главное отличие текущего кредитного цикла в том, что Россия сейчас не демонстрирует перегрева в потреблении, как это было в 2013-2014 гг.: Веский аргумент в поддержку большей устойчивости текущего роста кредитования связан с тем, что сейчас он не сочетается с перегревом экономики. В 2013-2014 гг. опасения по поводу способности обслуживать кредиты были оправданы, так как быстрый рост кредитов был частью потребительского бума; с 2009 г. потребление домохозяйств накопленным итогом выросло на 28% к 2013 г., в два раза превысив накопленный рост ВВП, который за аналогичный период вырос всего на 15%. В 2019 г. этой проблемы нет: используя 2015 г. как точку отсчета и экстраполируя тренд 2019 г. на основе результатов за 1К19, кумулятивный рост российского ВВП составил 5%, то есть оказался таким же, как и рост частного потребления. Иными словами, сейчас не только рынок розничного кредитования менее подвержен рискам, связанным с сильным ухудшением динамики доходов (они и так почти не растут) или связанным с ростом процентных ставок (сейчас ЦБ больше не обязан беспокоиться о волатильности курса рубля), но и последствия замедления роста розничного кредитования выглядят не такими болезненными для экономики по сравнению с тем, что было прежде.

Ужесточение розничного кредитования возможно нейтрализует позитивный эффект финансирования нацпроектов на рост экономики: Поскольку относительно высокая стоимость обслуживания долга все же требует контроля за темпами роста кредитного рынка, складывается впечатление, что торможение кредитного роста остается важным приоритетом для ЦБ РФ. В то же время, как мы уже отмечали в наших предыдущих обзорах и как подтвердили публикации ЦБ, продолжающийся рост розничного кредитования сейчас является главным фактором поддержки роста экономики: в 1К19 без дополнительного ускорения кредитного роста, рост экономики мог бы оказаться нулевым. В итоге ужесточение кредитования негативно повлияет на рост в краткосрочной перспективе, поэтому ЦБ должен будет дождаться окна возможности. Одно должно появиться сравнительно быстро: финансирование нацпроектов, как ожидается, должно ускориться до конца этого года и является главной причиной оптимистичного прогноза роста на 2020 г.: по последним данным опроса Центра развития, консенсус-прогноз предусматривает ускорение роста российского ВВП до 1,7% г/г в 2020 г. с 1,1% в 2019 г. Улучшение тренда роста – идеальная возможность для ЦБ замедлить рост розничного кредитования; однако в этом случае позитивный эффект роста госрасходов будет нейтрализован ослаблением тренда потребления. В итоге ожидание, что ЦБ использует ближайшие кварталы, чтобы последовать совету Министерства экономического развития и затормозить рост розничного кредитования, автоматически должно означать осторожный взгляд на перспективы ускорения экономики в 2020 году.

Источник: Пресс-служба АО "Альфа-Банк"